Více než 10% růst. Co dál? (Týden 16)

Akciové indexy v uplynulém týdnu prudce rostly a přidaly ke svým původním hodnotám mnohde více jak deset procent. To je na jeden týden číslo skutečně úctyhodné.

Na čele růstu jsou opět americké akcie, kterým

v minulých pěti obchodních dnech vévodily akcie s nízkou volatilitou

připisující si v jednom týdnu více než patnáct procent. Investoři tedy

na akciových trzích nadále preferují bezpečnější tituly před jejich růstově

orientovanými konkurenty.

Za Spojenými státy nadále zaostávají evropské indexy.

Ukazuje se, že dohodnout se na našem kontinentu na čemkoli zabere déle času a

potřebné akce přicházejí se zpožděním a jsou často výsledky kompromisu. Opět se

objevuje pojem zadlužení jednotlivých států. Nejvíce je to vidět na Itálii,

jejíž dluh vztažený k tamnímu HDP činil před vypuknutím pandemie 135

procent. Italové jsou si vědomi toho, že další zadlužování, kterému se

nevyhnou, může zemi lehce dostat do stavu, v němž se nacházelo Řecko

v době, kdy jej unie musela zachraňovat. Proto by Itálie ráda rozpustila

své dluhy do celé eurozóny, která o to ale příliš nestojí.

Stále častěji přetřásanou otázkou po poměrně silné

korekci březnového propadu je to, zda se trhy ještě otočí směrem dolů a

otestují dosažená low, nebo zda nás čekají již „jen samá pozitiva a životní

jistoty.“ Osobně bych rád viděl nekonečný růst, nicméně jako pravděpodobnější

vidím spíše druhý vývoj směrem ke zmíněnému re-testu.

Důvodů k tomu mám hned několik. První z nich je

čistě psychologický. Na akciových trzích jsem zažil už dvě krize. Ve chvílích,

kdy indexy dosahovaly svého dna, byl všude citelný ohromný pesimismus vztažený

k dalšímu vývoji na trzích. Takový stav tu ale není a nebyl.

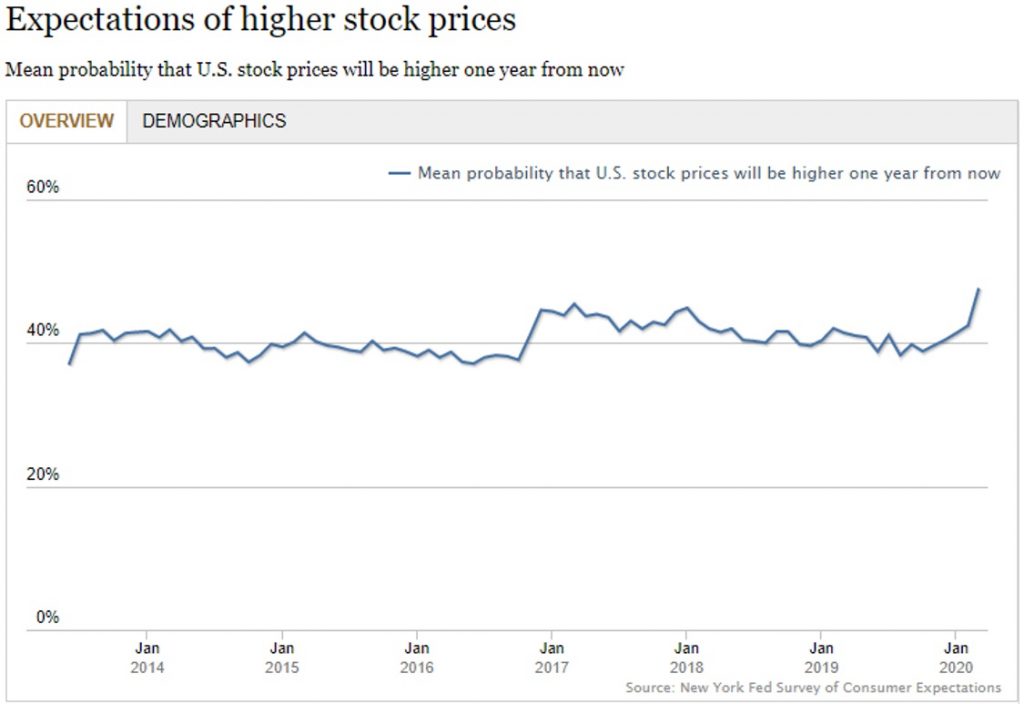

Jak ukazuje graf z produkce newyorkské pobočky FEDu,

počet lidí, kteří očekávají za rok vyšší ceny akcií je nejvyšší za posledních

sedm let. Psychologie investorů prozatím neodpovídá tomu, čeho jsme byli na

dnech akciových trhů v minulosti zvyklí.

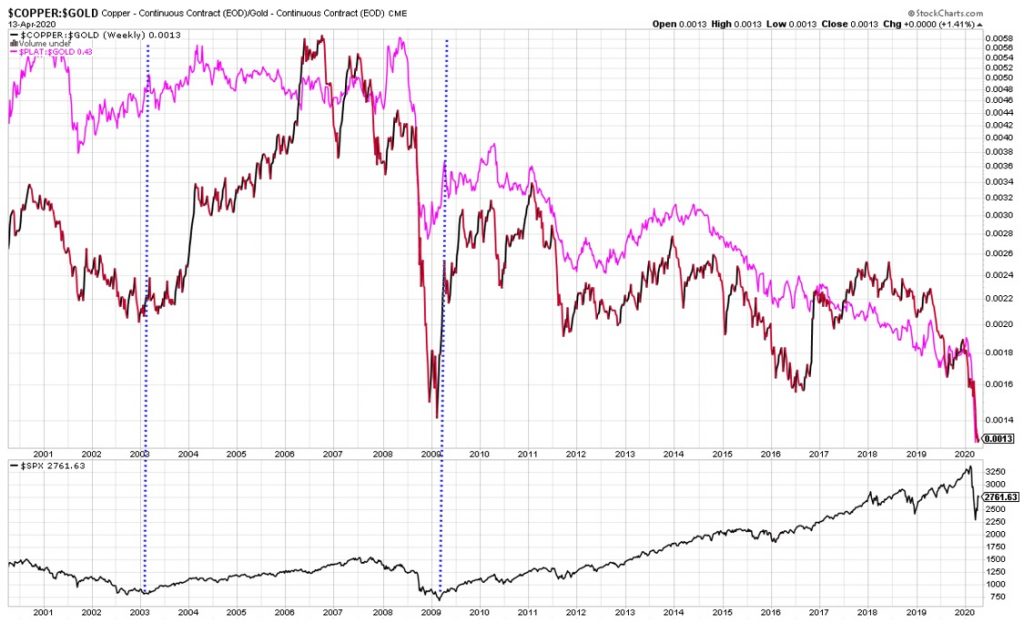

Ani pohled do světa komodit, konkrétně kovů, neukazuje, že

by bylo již vše minulostí a čekaly nás jen jasné zítřky. Měď a platina jsou

kovy mající velké využití v průmyslu a v dobách, kdy krize končí, po

nich zpravidla roste poptávka.

Obě předešlá dna akciového trhu a tím i překonání recese

zvýšená poptávka po mědi a platině docela spolehlivě signalizovala. Aktuálně

není nic takového vidět. Poměrové grafy, zobrazující vývoj ceny mědi ke zlatu a

platiny ke zlatu, beznadějně propadají.

Ani poměrové ukazatele nevypovídají o tom, že „jsme tam

už byli“. Aktuální Forward P/E ratio má hodnotu 17,3, což se nachází nad pěti

(16,7) i desetiletým průměrem (15). A to v době, kdy se nacházíme na

počátku výsledkové sezóny, která zřejmě, jak se očekává, pošle jmenovatele

poměru (zisky firem) s největší pravděpodobností níže. Což hodnotu P/E

poměru ještě zvýší.

Pokud bych si tedy měl vsadit, sázel bych nejspíš na to, že se akciové indexy opět podívají ke svým minimům a tam se rozhodne o jejich další budoucnosti. Optimistický pohled však říká, že nakupovat akcie nyní, po třicetiprocentním propadu dává mnohem větší smysl, než v době, kdy se nacházely na svých historických maximech.

Václav Pech, člen investičního výboru Broker Trustu