Trocha racionální statistiky při pádu trhů

V minulém týdnu jsme tak zažili dva velmi

hektické dny. V pondělí spadly trhy o více jak 8 %, ve čtvrtek se propad

hlavních indexů zastavil na více jak mínus 10 %. Takto rychlý pokles trhy

nepamatují od černého pondělí roku 1987. Týden nakonec akciové trhy uzavřely

růstem o 9 %, a to zejména díky rozhodnutí Americké centrální banky o podpoře

ekonomiky za více jak 1,5 bilionu dolarů. Americký FED již v předminulém

týdnu udělal další opatření v podobě razantního snížení základní úrokové

sazby o 0,5 % a další státy nejsou pozadu. Ve čtvrtek ECB ponechala základní

úrokové sazby na 0 % a depozitní na -0,4 %, ale navýšila podporu na objem

nákupů dluhopisů o dalších 120 miliard EUR do konce roku 2020. Chce tak bojovat

s důsledky ochlazení vlivem pandemie koronaviru.

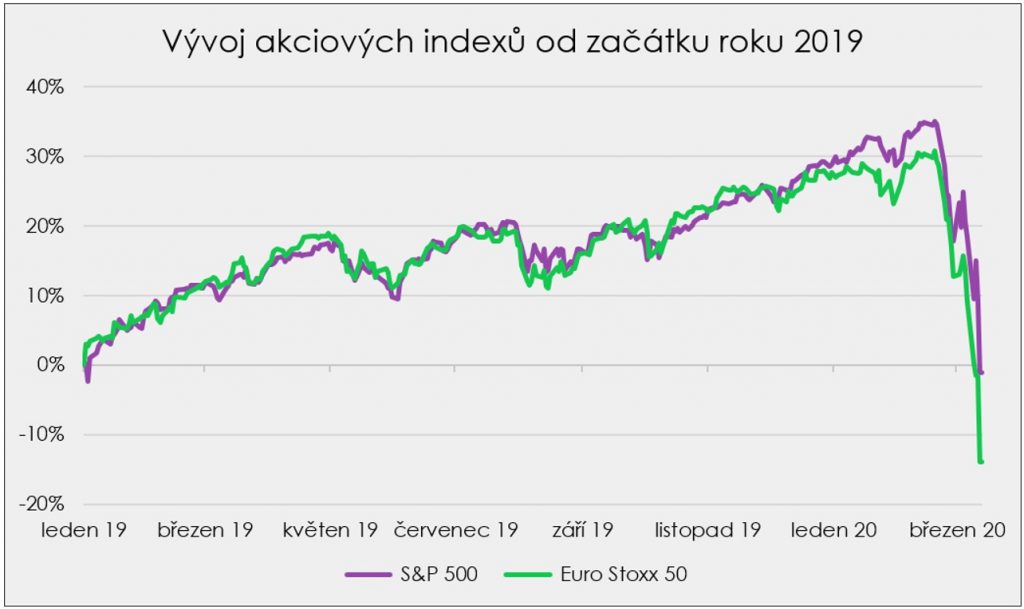

Jak na tom byly nevýznamnější akciové trhy k pátku 13. 3. 2020? Americký index S&P 500 od svých únorových maxim ztratil 20,5 %. Dow Jones ztrácel 21 %, Evropský index 50 největších firem Euro Stoxx 50 ztrácí již úctyhodných 29,5 %.

Obdobné propady na akciových trzích nejsou nic neobvyklého. Pouze jsme na ně trochu zapomněli, protože posledních 11 let se neslo v duchu nízkého kolísání cen akcií. Jak se bude situace vyvíjet dál, je těžké odhadnout. Vše bude záležet na šíření koronaviru a na tom, jaká ochranná opatření zasáhnou chod světové ekonomiky.

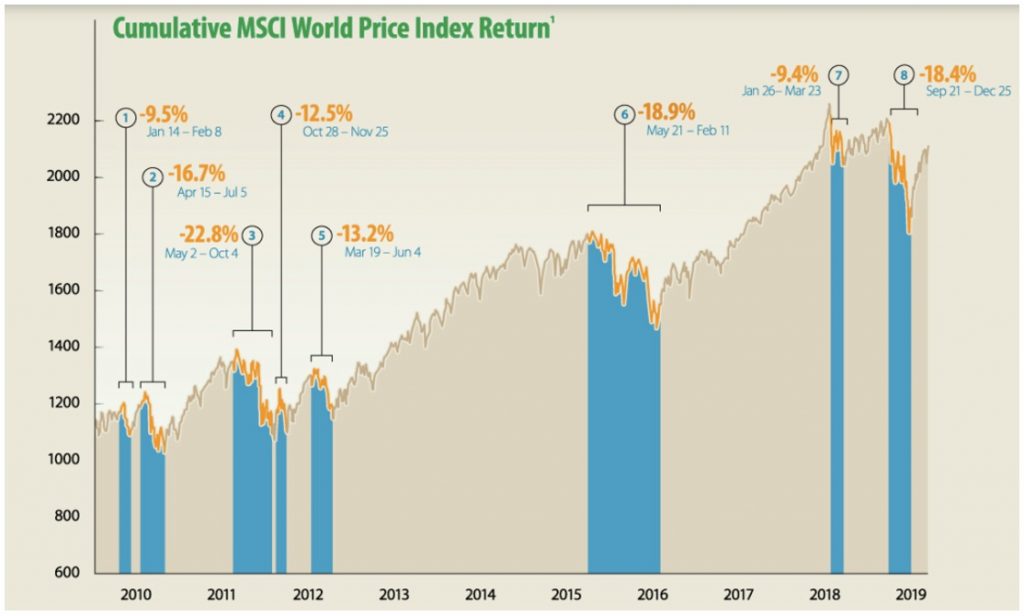

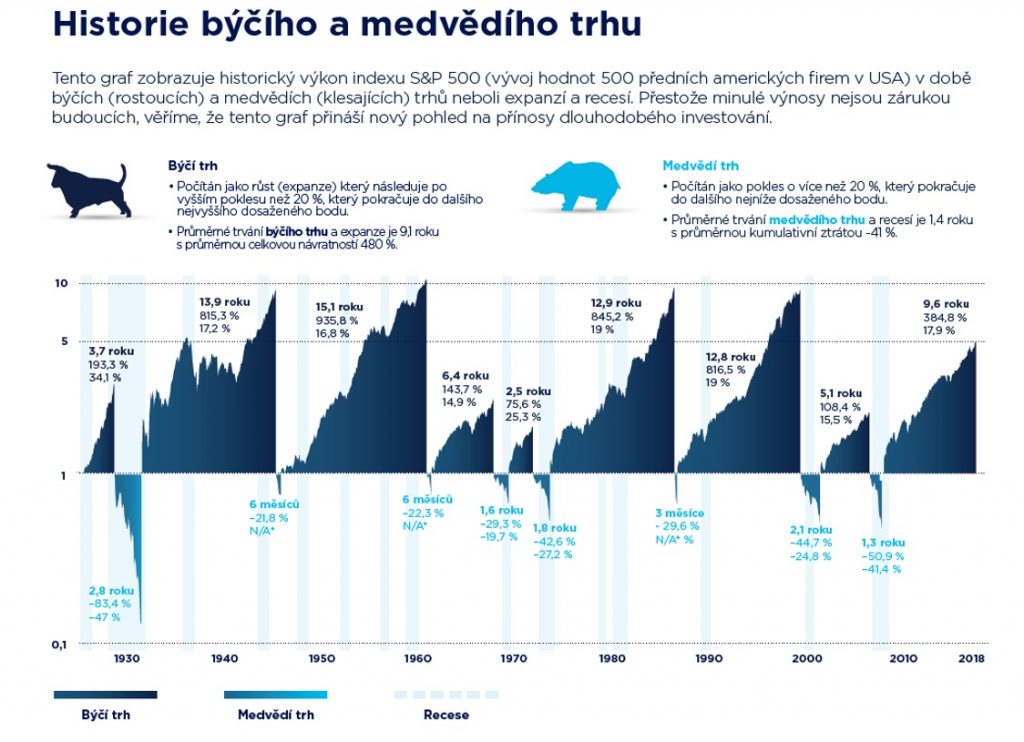

Ať chceme nebo nechceme, na trh jednou za čas musí přijít nějaké ochlazení v podobě korekce, recese nebo krize. Pokud je propad do 20 % od maxim, stále se bavíme o korekci. Jakmile jde o větší propad než 20 %, mluvíme už o změně trendu z býčího (rostoucího) na medvědí (klesající). Korekce nastávají z různých důvodů a někdy mohou přijít bez varování a bez zjevného důvodu. Od poslední krize v letech 2008/2009 do dnešních dní jsme na trzích zaznamenali celkem 8 různých korekcí.

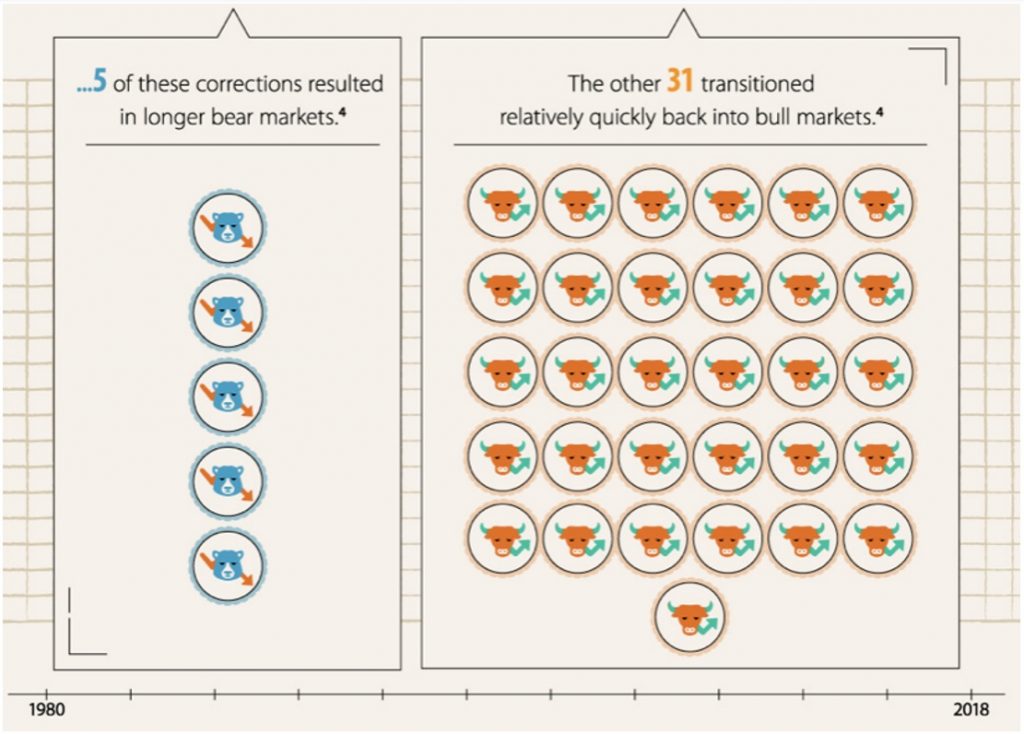

Pokud bych zapátral ještě dále do historie, tak od roku 1980 do roku 2018 akciový trh zažil celkem 36 korekcí a jen 5 z nich se potom prohloubilo do medvědího trhu.

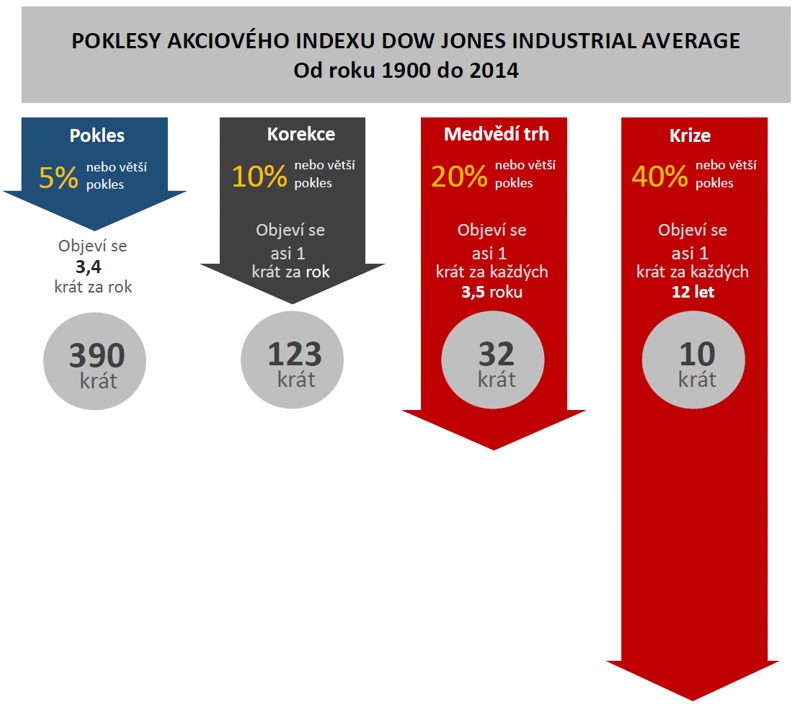

Následující obrázek se dívá na trhy optikou indexu

Dow Jones Industrial Average od roku 1900 do roku 2014.

Poslední 2 až 3 roky se čím dál více v mediích objevují články, že současný ekonomický růst v Americe bez recese trvá nezvykle dlouho. Dokonce je historicky nejdelší, trval téměř 11 let. Předchozí nejdelší ekonomický cyklus trval 9,5 roku. Očekával se nějaký spouštěč, který tento cyklus ukončí a přijde nějaká výraznější korekce či změna z růstového trendu na klesající. Spouštěčem nebyla ani krize volatility z února 2018, ani rozpoutání obchodních válek mezi USA a Čínou z listopadu 2018, a jestli jím bude současná panika kolem šíření koronaviru COVID-19, to ukáže až čas následujících měsíců. Z Historických statistik můžeme říci, že průměrná doba klesajícího trhu (medvědího) trvala 1,4 roku a pokles od vrcholu ke dnu byl 41 %. Naproti tomu délka rostoucího (býčího) trhu je 9,1 roku s průměrným zhodnocením 480 %.

Pro příklad

uvedu, jak se vyvíjela 30letá jednorázová investice 100 000 Kč do dividendových

akcií

A jak by stejný příklad vypadal pro pravidelnou

investici 1 000 Kč/m po dobu posledních 30 let?

V obou případech jsme si prošli 2 krizemi.

První v roce 2000/2003 a druhou v letech 2008/2009, kdy byl pokles od

maxim po minima více než 40 %. Pokud klient nezpanikařil a pod vlivem emocí neprodal,

tak po 2-3 letech krize odezněla a trhy v dalších letech pokračovaly

v růstu. V prvním případě vychází průměrné zhodnocení přes 8 % p.a.,

v druhém se k 8 % p.a. velmi blížíme.

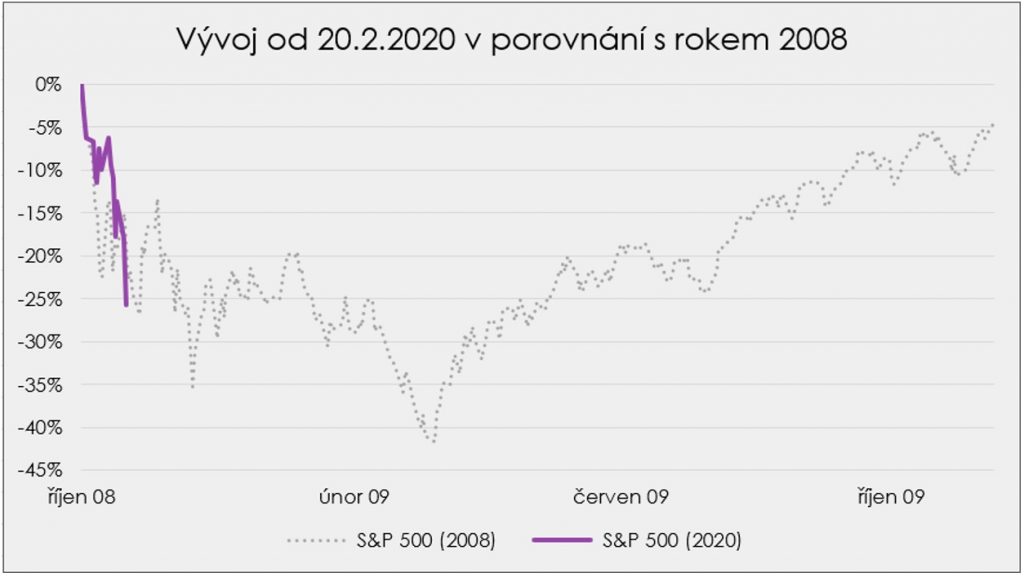

Pojďme se podívat na současnou situaci srovnáním krize z let 2008/2009. Z grafu je patrné, že můžeme být někde uprostřed poklesů a že nejistota na trzích ještě nějaký ten týden bude.

Je potřeba si uvědomit že koronavirus není korunavirus.

Finanční a majetková aktiva mají stále reálnou hodnotu, ale momentálně jsou na

trzích za nižší cenu. Je tu možnost nakoupit globální akciové fondy

s výraznou slevou. Dnes se s cenou za akcie dostáváme na úrovně

začátku roku 2018. Je tedy možné znovu nakoupit akcie firem za cenu srovnatelnou

před 2 lety.

Např. bych pro srovnání uvedl akcie společnosti Apple (Google (-27%), Microsoft (-27%) FB (-31%), prostě firmy které klienti znají a dnes a denně s nimi přijdou do styku). Jejich cena za poslední 3 týdny klesla v nejnižším bodě o 22 %. To přeci neznamená, že firma snížila výrobu o 22 %, nebo že by propustila 22 % zaměstnanců, tj. že by se o 22 % zmenšila. Jde pouze o prudký pokles způsobený strachem investorů z budoucího vývoje a přesunem prostředků z rizikovějších aktiv, tj. z akcií, do bezpečnějších instrumentů, a to do státních dluhopisů. Firma pořád produkuje stejné množství telefonů, tabletů, počítačů a jiné elektroniky. Jak postupuje koronavirus, Apple svoje obchody po Evropě na čas uzavírá a v Číně opět otevírá. Volat, používat služby jako Icloud nebo Apple music můžeme bez omezení. V korekci v listopadu-prosinci 2018 výše uvedené firmy poklesly v průměru o 27 % a žádná z nich se výraznými existenčními problémy nepotýkala.

Jaké si z výše uvedených informací vzít doporučení?

Pokud jsme na začátku měli portfolio složené

z akcií 50 %, dluhopisů 30 % a nemovitostí 20 %, tak v současné době

při více jak 20% poklesu budete mít rozložení následující: 40 % akcie, 35 %

dluhopisy a 25 % nemovitosti, je tedy dobré podváženou akciovou složku doplnit,

a to buď odprodejem z portfolia, tedy tzv. rebalancováním, nebo pokud máte

volné finanční prostředky, tak je možné využít současných nižších cen akcií

k postupným nákupům.

V případě pravidelné investice v prvních 10-20 letech nemusíte dělat téměř nic. Pouze udržet nervy na uzdě a nepanikařit. Pokračovat v pravidelné investici. Případně také využít nižších cen k drobným jednorázovým nákupům.

Protože nevíme, jak bude propad hluboký, doporučuji případné jednorázové investice rozdělit například na třetiny. První část investujte při poklesu o 15 %, druhou při poklesu o 30 % a třetí při poklesu o 45 %.

Jedno je jisté, po určité době se propady zastaví,

trhy se oživí a bude následovat růst.

Pavel Beneš, investiční analytik Broker Trustu