Jak se teď dívám na zlato?

Obecně jsou tři důvody, proč investoři nakupují zlato. Chtějí spekulovat na růst ceny této komodity, chtějí se chránit před inflací, případně před příchodem recese a s ním spojeným propadem akciových trhů. Pojďme se ve světle aktuální situace na tyto důvody podívat.

Chci spekulovat na růst ceny zlata

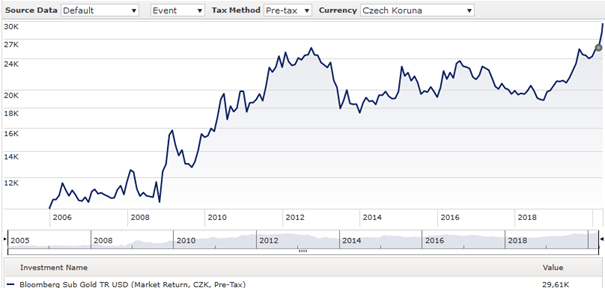

Opravdu? Teď, když zlato posílilo a kvůli poklesu české měny vůči dolaru je cena zlata vyjádřená v korunách suverénně nejvyšší? Neměl jsem nad takovým obchodem přemýšlet dřív? Může to pochopitelně vyjít i teď, ale já bych se o to nyní nepokoušel.

Taková situace, kdy je cena komodity či akcie mimořádně vysoká, nebývá zpravidla nejlepším okamžikem, kdy chceme spekulovat na její budoucí nadprůměrné zhodnocení. Poměr rizika a možného zisku již nějakou dobu pracuje proti mně. Pokud budu chtít do investičního portfolia na burze nakoupit zlato, zcela jistě si najdu vhodnější čas. Cesta z vrcholu se často stočí dolů, v některých případech velmi prudce.

Chci se zajistit proti inflaci

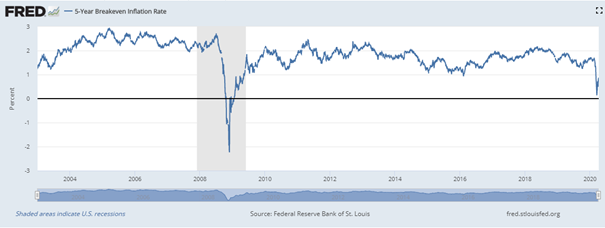

Je to hezké předsevzetí a zdánlivě dává smysl. Problém je v tom, že růst inflace se ve světě momentálně příliš neočekává. Pohled na pětileté inflační očekávání americké centrální banky FED je docela výmluvný, jak ukazuje přiložený obrázek. Hodnota očekávané inflace je aktuálně velice nízká. A pokud by se naplnil scénář z let 2008/2009, mohla by být její hodnota dokonce záporná.

Podobně je tomu i na našem kontinentu, kde Evropská centrální banka předpokládá pro zbytek roku pokles inflace a do roku 2022 pak mírný růst na hladinu 1,6 procenta. Mírné snížení inflace pro rok 2020 pak do inflačního výhledu zařadila i Česká národní banka. Stejně tak, jako se neočekává prudké razantní zvýšení inflace, neočekáváme ani, co já vím, například vpád armády státu Burundi na naše území. Proč bych se proti němu měl bránit? A proti čemu se to tedy mám bránit nákupem zlata?

Chci se zajistit proti propadu akcií a recesi

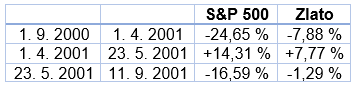

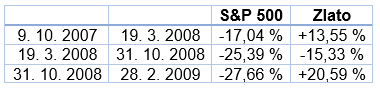

Chvályhodná myšlenka! Nicméně, i tady mám jednu poznámku. Lidová moudrost, která praví, že když burzy krvácí, zlato se raduje, neplatí zase až tak často, jak se investorům podává. Nechci toto tvrzení kategoricky popřít, jen uvést na pravou míru. Podívejme se na dvě poslední velké krize – prasknutí internetové bubliny a velkou finanční krizi. Porovnáme vývoj indexu pěti set amerických akcií S&P 500 a ceny zlata.

První rok krize na přelomu tisíciletí byla korelace cen zlata a akciového indexu velice silná. Když padal index, klesala také ceny zlata. Pokud index rostl, radovali se také investoři do zlata. Vše změnilo až tragické datum na konci tabulky. Jedenácté září 2001 byla událost, která na nějakou dobu rozdělila společné putování akciových indexů a zlata.

V

průběhu prozatím poslední krize na akciových trzích byla již situace mírně

odlišná, ale nebyla zcela jednoznačná a plné využití příležitostí vyžadovalo od

fanoušků žlutého kovu značnou dávku přesnosti pro načasování jejich vstupu na

trh. Troufnu si ale tvrdit, že taková situace nebyla ve chvíli, kdy bylo zlato

zrovna historicky nejdražší, jak je tomu nyní.

Není to tak, že zlato a drahé kovy bytostně nesnáším. Vlastně tuto skupinu komodit v rámci diverzifikace mých investic relativně pravidelně nakupuji v jejich fyzické podobě a můj investiční horizont je neomezený. Celkový objem této investice ale nečiní více než necelých sedm procent mého portfolia. Papírové zlato, tedy certifikáty na burze, bych si pořídil ve chvíli, kdy bych chtěl spekulovat na krátko- až střednědobý růst ceny, a to ve chvíli, kdy mám opravdu dojem, že si pořizuji levnou komoditu, jejíž cena není blízko jejího momentálního vrcholu. A v tuto chvíli je z mého pohledu zlato skutečně „drahý“ kov.

Kam tedy zaměřuji svou pozornost?

Březnový propad na trzích zlevnil mnohé akcie o desítky procent. Akcie některých společností jsem tak opatrně přikoupil do portfolia ve výrazné slevě. Proč opatrně? Byť se akcie nyní z poklesů částečně zotavily, není vyloučené, že jejich hodnoty zamíří opět směrem dolů, až se ukáže, nakolik koronavirus zasáhl světovou ekonomiku.

V

rámci akcií a podílových fondů jsou zajímavé sektory energií, biotechnologií a

zdravotnictví – dost možná se mezi těmito firmami skrývá i ta, která přinese

lék na koronavirovou nákazu, akcie takové společnosti pak bude mít skutečně

„cenu zlatu“.

Pro někoho, kdo si troufá do většího rizika, by se daly najít spekulativní příležitosti například mezi leteckými společnostmi, jejichž hodnoty se často snížily o desítky procent. Nyní se nelétá, ale asi nikdo nečeká, že by se na světě přestalo létat úplně. Jen je třeba pečlivě vybírat – některé firmy tuto koronavirovou pauzu neustojí. Osobně se ale budu držet mimo tento sektor.

Václav Pech, investiční analytik Broker Trustu