Drobná nejistota korigovala trhy (Týden 50)

Proč to trhy tolik zajímá? S koncem roku končí platnost

současných opatření a s nimi také dávek, které pobírá na základě PUA

(Pandemic Unemployment Assistance) více než jedenáct milionů Američanů v nezaměstnanosti,

a kromě toho také programu úlev na nájemném a odkladů splátek hypoték a

studentských půjček. Pokud nedojde k dohodě o prodloužení pomoci, pak

můžeme očekávat vlnu nesplácených nájmů a hypoték a dalších půjček v celé

Americe. A to by byl pro ekonomiku skutečně velký problém. Ano, vím. Jsou to

politici a v takovém případě si nemohou zřejmě nedovolit se nedohodnout. A

dohody se tradičně dramaticky oznamují až za minutu dvanáct společně

s fotkami usmívajících se politiků a palcovými titulky „We have deal!“

Přesto se jedná o náznak nejistoty a nejistotu prostě trhy nemají rády a tak na

ni reagují. Dohoda je ovšem v ceně indexů již započtena. Trh je naceněn na

optimální scénář: do konce roku prodloužení stávajícího podpůrného balíčku a

opětovné plné otevření americké ekonomiky v průběhu jarních měsíců.

Z makroekonomických dat minulého týdne investory

nepříjemně překvapilo vyšší než očekávané číslo mapující počet nových žádostí o

podporu v nezaměstnanosti. Ten roste pravidelně již třetím týdnem a

odpovídá tak opětovnému postupnému uzavíraní ekonomik v důsledku prudkého

růstu dalších případů nemoci COVID-19 ve Spojených státech.

Hlavní makro událostí v Evropě bylo zasedání Evropské

centrální banky (ECB). Evropští centrální bankéři se rozhodli napumpovat do své

ekonomiky ještě více peněz, než tomu bylo dosud. Současný balík

protipandemických opatření banka navýší o 500 miliard euro a dobu trvání svého

programu prodloužila minimálně do března roku 2022.

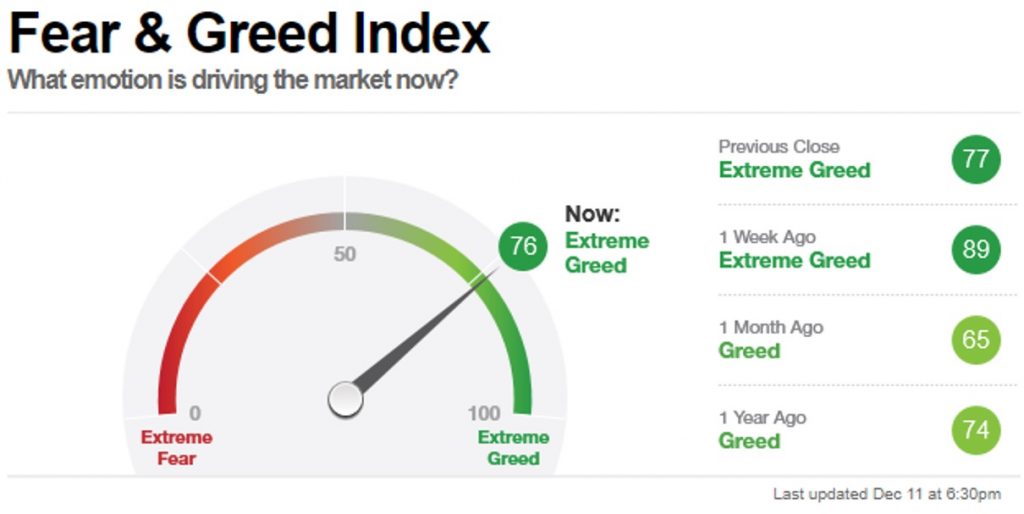

Pohled na tržní sentiment ukazuje, že investoři se možných

problémů a nedodržení optimálních scénářů budoucího vývoje na trzích nijak

neobávají a vidí budoucnost v těch nejjasnějších barvách. Stejnou

informaci bychom se dozvěděli také s poměrových grafů. Ty ukazují, že

peníze proudí do akcií, a to konkrétně do dravějších akcií označovaných pojmem

„high beta“ na úkor klidných akcií s nízkou volatilitou. Uvnitř

preferované skupiny „high beta“ jsou pak úspěšnější akcie cyklického charakteru

na úkor dlouhé měsíce bezkonkurenčních technologií. To potvrzuje také

následující „mapa“ dění v posledním měsíci (zdroj: www.finviz.com), v níž najdeme vítěze

především v sektorech financí, energií, zdravotnictví a průmyslu.

Václav Pech, člen investičního výboru Broker Trustu